株価が選んだ民主制

第345回

今年ももう12月。読者の方々に私の文章を読んでいただくのもあと2回ということで、今回は「振り返ると何が見えるか」について書こうと思う。今年最後の次の文章は「2024年にマーケットで気にすべきこと」を書こうと思う。

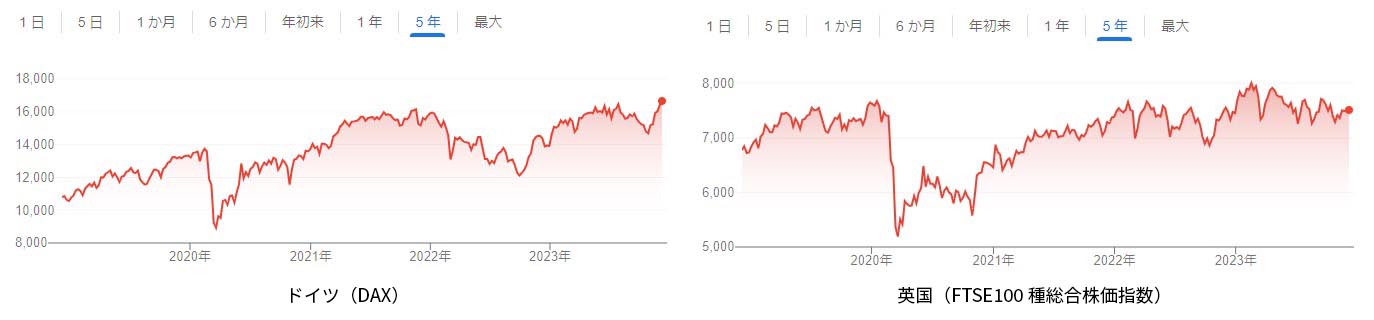

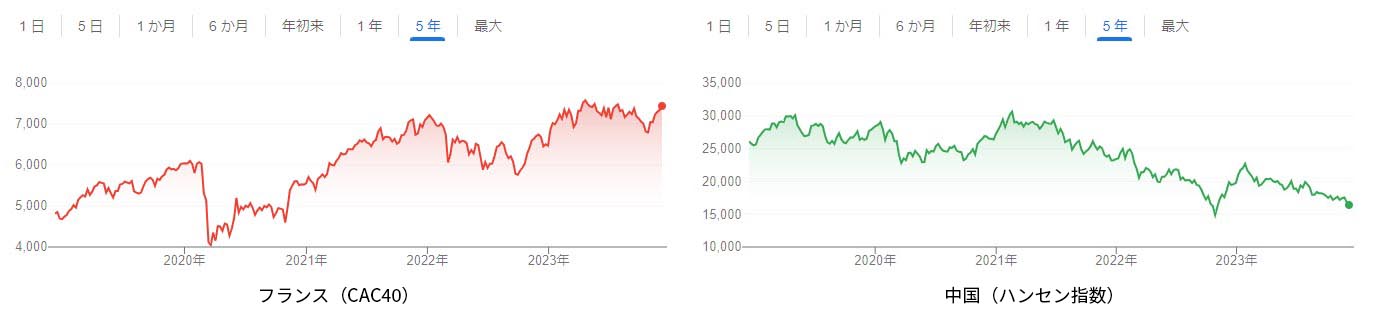

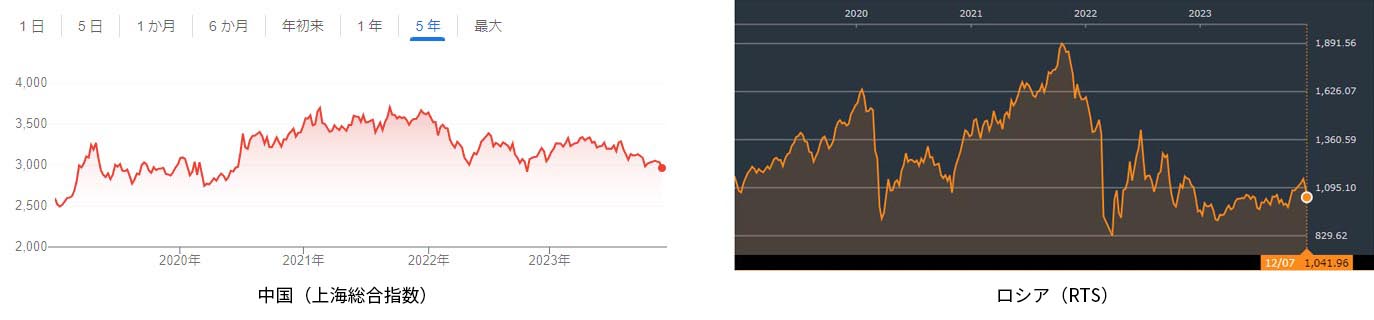

今回私が振り返りにまず使ったのは、iPhoneのアプリなどでも簡単に見られる「過去5年」と「過去1年」の株価チャート。どなたでも簡単に見ることができるため。それを各市場別に見直した。「過去1年」は「今年の振り返り」の意味からだが、「過去5年」を加えたのは「世界のマーケットがコロナ期をどう乗り越えたのか」という視点を持ちたかったからだ。

パンデミック(世界的大流行)となったコロナウイルス感染症。患者が最初に報告されたのは2019年12月初旬の中国・武漢。その後は翌年1月9日の「中国での肺炎の集団発生」に関するWHO声明、中国政府による武漢封鎖と急展開した。それからの3年間は世界の人の動きに大きな制約がかかった。

日本が新型コロナウイルスを感染症の5類に移行させたのは2023年の5月8日。3年余に渡って、それまでには考えられなかった非日常がそこにはあった。「過去5年」の期間には、その前とその後がほどよく入る。

不振が目立つ中国市場

今回筆者が見比べた主な国は、日本(指数は日経平均株価)、米国(S&P500種株価指数)、ドイツ(DAX)、英国(FTSE100種総合株価指数)、フランス(CAC40)、中国(ハンセン指数と上海総合指数)、ロシア(RTS)など。それぞれの国のマーケットは過去5年と過去1年にどのような動きを見せたのか。

見えてきたのは誰への忖度(そんたく)もなく動く資金の冷徹な評価だ。以下の点が明らかだ。

- 1.コロナ禍における様々な混乱にもかかわらず、日本や米国など市場経済と民主主義を是とする体制の国においては、株価は総じて大きく上値を追い、国内や海外からの資金をうまく集めた

- 2.コロナ対策において厳格な国家統制を行って感染者を当初抑え込むのに成功したように見えた中国のマーケットは、実はそのことを評価せず、習近平体制への嫌気もあって世界に大きく劣後した

- 3.この間の2022年2月24日に隣国ウクライナに侵攻し、その後国家予算の3分の1とも言われる戦費を使っているロシアの市場は、やはり国内や海外の資金を集めることに失敗している

— — — — — — — — — — — — — — —

今回は「過去5年」の各国株式市場の代表的株価指数の動きを示したチャートを文中に入れた。5年のチャートの直近は「今年これまで」なので兼用していただきたい。その軌跡はかなり興味深い。普段は見えないことが見えている。

各国市場で大きな差

世界のマーケットで共通しているのは、2020年のパンデミック発生・世界への波及時は大きな下落を経験したと言うこと。パーセンテージには差があるが、直前より30%前後の下落を経験したマーケットもあった。反発を先導したのは、経済・社会の非接触化を可能にすると考えられたテクノロジー株だ。米国のナスダック総合株価指数の反発は鮮明だった。

その後の各地・各国マーケットの推移には大きな差が出る。5年というスパンを通じてなんと言っても鮮明なのは、中国市場の低迷だ。しかも最近1〜2年の不振ぶりには拍車がかかっている。特に同じ中国関連市場でも上海市場ほどは中国当局の意向を反映しないと言われる香港の株価(ハンセン)については、「下げっぷりはお見事」とさえ声をかけたくなるくらいだ。

2020年6月末に制定・施行された「香港国家安全維持法」が政治的には香港の自由を制約(香港当局は民主派議員を次々に逮捕)し、それが人材と資本の香港からの流出を加速。いまもそれが続いていることが大きな背景だが、中国経済そのものの不況深刻化も大きい。

それは上海の株価でもよく現れている。過去5年間を通じて上げの気配がほとんど感じられない。かつて「近い将来米国を抜いて世界最大の経済国になる」と言われた「面影は何処(いずこ)」という感じだ。この原稿を書いている時点では、上海総合指数は心理的に重要だと言われる3000の大台を切っている。その間の事情は日経のこの記事に詳しい。

中国市場に関して一番重要な問題は、共産党一党独裁や習近平の一人独裁システムの維持の為に社会・経済から文化に至るまで締め付けを厳しくしているが故に、それが企業活動を制約し、資本の移動を阻害しているという点だ。

日本企業でも起きているが、中国のスパイ防止法制の厳格化により社員が同容疑で捕まる事態などは、海外企業からすれば中国への投資を躊躇(ちゅうちょ)する最大の要因となっている。

日米のパフォーマンスは良好

対して5年というスパンで見ると、日米の株価のパフォーマンスはかなり良い。この間日米とも政治も経済も様々な問題を抱えてきたが、パンデミック中の難しい時期をマーケット的にはかなりうまく乗り越えてきたように見える。日米の代表的株価指数のレベルは5年間で相当上昇して今を迎えている。

最近筆者が意外に感じたのは、12月5日にDAXが約4カ月ぶりに過去最高値を更新したことだ。欧州でも唯一主要国でマイナス成長になるなど「欧州の病人」としてのドイツに関する報道が多かった。しかしチャートを見ると直近の上げは急だ。ECBの高官発言で2024年の前半にも利下げの可能性が出てきたことで、ドイツ経済(特に製造業)への期待が生じたためとされる。欧州もそういう意味では勝ち組と言える。

米国のケースと同じように、欧州でも利下げ期待は出てきては消え、消えては生ずるだろう。しかしパンデミック後の需要一巡や、利上げによる経済のクーリングダウン(直近の原油価格の下落に示される)によって、インフレ懸念が相当落ち着いてきたことは確かだ。これは株式市場にとって有力な競争相手(債券市場)の魅力が低下することを意味する。

今回はチャートが多いので、文章は短めにしたい。数多くのチャートを見ながら私が考えたことを最後に記しておきたい。

- 1.マーケットを殺すのは戦争や紛争、政治的混乱、それにパンデミックなどではない。それらがあっても、経済や資本が自由に動いている限りは経済・企業活動は続き、それを評価する株価も理にかなった動きをする(つまりそれらをそれほど気にする必要はない)

- 2.逆に本当にマーケットを殺すのは、経済や社会、それに企業に対する締め付けであり、それらは持続的であるが故に市場や経済、それに企業活動を息苦しいものにする

ということだろうか。過去5年間のマーケットが物語るのは、独裁を強める中国・ロシアなどに比べた場合の日本を含む西側諸国のシステムとしてのマーケット的視点での相対的優位さだ。