円高には限界も

第344回

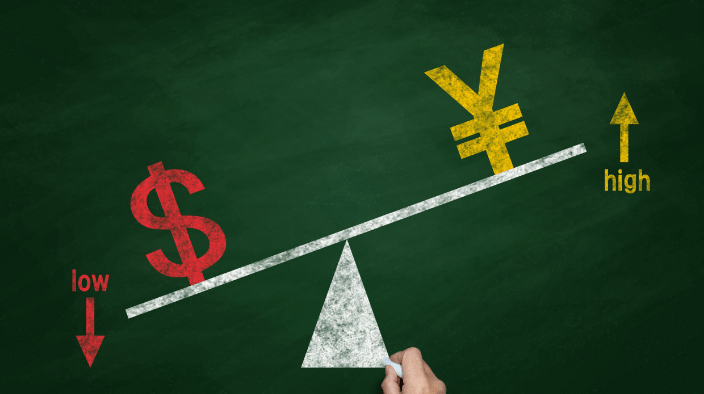

今回は為替に視点を据えて考えてみたい。今までのドル高一辺倒が少し揺らぎ始めた印象がするからだ。対外投資を増やしている日本の投資家にとっては、非常に重要なポイントだ。

前回の原稿の最後に「しかし一つ言えるのは、来年のいつかの時点で日米の金融政策がクロス(日本が引き締め、米国が緩和)する可能性があるということだ。これは金融市場に大きな波紋となる。この問題についてもまた取り上げたい」と書いた。

それからあまり時間を置かずして実際にドル・円相場がそれまでの150円台から、一時は147円台になった。筆者は予想が当たったような気持ちだった。しかし前回の原稿で「日米の金融政策がクロス(日本が引き締め、米国が緩和)」と書いたことについては、さらなる説明が必要だ。

「クロス」といっても中身にはいろいろある。「方向のクロス」なのか、実際に日米金利が逆転するような大きな変化を予想するのか。筆者が想定したのは、あくまで「方向のクロス」だ。今までは米国は引き締め方向、対して日本は超緩和。それがベクトルとして米国では春から夏にかけて利下げの可能性があり、一方で日本にゼロ金利解除の可能性が強い。

接近はするが……

政策のベクトルの逆転でも、当然相場への影響は予想される。11月中旬に円が150円台から147円台に大きく円高に移行したのは、マーケットが「先取り」したからだ。来年の事態でも、「この環境変化予想で、他の投資家が動くだろう」という観測でマーケットは材料を織り込もうとする。

11月中旬までのドル高の大きな背景は、ドル金利の上昇・高止まり予想にあった。金利の高低が資金の流れに及ぼす影響は大きい。日本の銀行でも5〜6%台の金利を出してドル定期預金を集めている銀行がある。対して日本円の定期預金金利は、「100倍になった」と騒いでも0.2%がせいぜいだ。0.2%の円の預金金利と5〜6%の預金金利のドルを比べたら、明らかにドルの方が魅力的だ。しかもドルは安定して強かった。政策レベルで米金利高・円金利安だったからだ。

しかし「日米の金融政策がクロス」という単語がマーケットに忍び寄った段階で、環境は変わる。しかもドル・ロングのポジションがたまっていたから、「そろそろ休暇の関係もあるし利食い時かな」と判断し、実際に動く投資家も出てくる。

筆者は11月の中旬からしばらくドルが弱かった背景をそこに見る。問題はそうした「ポジションを一旦整理」的なドル安・円高が一巡したあとに、大きな為替市場のトレンドがどうなるかだ。それは日米の金融政策次第の面が強い。米国の金利が来年に入って実際には下がるかどうか。太平洋の反対側で日本のゼロ金利解除が実際にあるのか、あったとしてその後の日本の金利推移はどうなるか。

常識的に考えて、日米の金利が政策金利を含めて実際に逆転するとしたら、ドル・円相場は大きく円高に動く。しかし「米金利低下・円金利の上昇」といっても、両方の金利の歩み寄りがあまり大きなものにならないなら日米金利差は多少縮小するかもしれないが、幅としてはかなり残るケースもある。

日米金利差は残る

ではどちらの可能性が高いのか。筆者の考え方は圧倒的に後者だ。米国の金利が例え来年の夏かその前に下がり始めても、それは非常に慎重なものになるだろう。なぜなら今の米国経済にはUAWの合意(4年ちょっとで25%の賃上げ)に象徴的に出ているように、インフレ要因が強くビルトインされているからだ。FRB(米連邦準備理事会)はリーマン・ショックのようなクライシスがない限り、足早な金融緩和には出ないと見たい。

ゼロ金利解除からプラス金利への日銀の動きも、極めて慎重になるはずだ。それは今でも政労使がこぞって努力しても賃金が物価を追い越す形で上昇しない日本経済の実力でもある。米国に比べれば、日本のインフレ圧力は弱いと思慮される。

ということは「方向としての日米金融政策がクロス」の状態が生じたとしても、ドル・円を方向付ける一要因としての金利は、「全体的に見れば米国は高く、日本は低い」という状況が続くと思われる。両者が多少接近することはあっても、ニアミスすることはないだろう。そう考えると、相場の節目節目でドル・円相場が時に円高に動くとしても、トレンド的に大きく、そして長く円高傾向になることを予想するのはなかなか難しい。

— — — — — — — — — — — — — — —

少し歴史を振り返る。円は戦後の四半世紀ほどは対ドルで360円という固定相場で推移した。1971年8月15日のニクソン・ショック(ドルと金の兌換停止)、同年12月18日のスミソニアン合意(円の対ドル相場を308円に設定)を経て、その約2年後の1973年2月に変動相場制に移行した。

その後のドル・円相場には、時に急激な円高局面があった。1985年9月22日のG5(先進5カ国蔵相・中央銀行総裁会議)で発表された為替レートの安定化(実際的には押し下げ)に関するプラザ合意が代表例だ。

米政府にドル高阻止の意思なし

プラザ合意後のドル・円相場の動きは極端だが、戦後の円高を総括して言えることは、常に二つの要因が大きかったと言える。

- 1.米国政府のドル高是正への強い意志=プラザ合意が正にそれで、貿易収支の赤字が続くと米国はしばしばドル高是正に舵(かじ)を切り、その際には対米で大きな黒字を出していた日本の円が対ドルでの切り上げの対象に選ばれた

- 2.日本の対外収支の継続的・大幅な黒字=戦後の日本は貿易収支での大幅な黒字を大きな成長要因とした。特に対米黒字は大きく、テレビ、自動車、半導体など数多くの製品で摩擦を起こした。巨額の貿易黒字の存在は、当該国通貨に切り上げ圧力を生む

筆者の理解によると、金利要因が大きくなったのは世界中の中央銀行が流動性を大きく増やし、国境をまたいで動く資金の量が劇的に増えたここ15年ほどだ。その前は金利要因がそれほど大きくなく、世界最大の経済国である米国政府の意図と貿易動向が為替相場を大きく左右していた。

ドル・円相場が史上もっともドル安・円高になったのは2011年10月31日の75円32銭だ。それから12年の干支(えと)一回り。今のドル・円相場の1ドル=150円は、その時に比べるとドルがほぼ2倍の強さになったことになる。

問題はこれからどうなるかだ。日本の通貨当局は繰り返し150円前後では「円安は行きすぎている。投機的な動きだ」と述べている。どうやらマーケットはこの日本の通貨当局の警告を完全には無視できないようだ。こうした中で「政策ベクトルのクロス」が予見されれば、時として円が反発基調になることは十分理解できる。

しかし重要なのは、今の米国政府にはドルが高すぎる考え、故にドルを押し下げようとする意図がないこと、日本の対外貿易収支はむしろ赤字基調だという点だ。つまり過去のような急激な円高持続はなかなか予想できない。加えて、米国の金利は強い経済を背景に相対的に高い水準を維持する一方で、日本の金利は上がったとしても相対的には低い水準にとどまると予想される。

つまり日米間には絶対的金利差が比較的大きく残ると考えられる。とするなら、円が脊髄反射的に上昇する局面があるにせよ、そこには根強い円安圧力が金利面で存在すると考えられる。米国政府の為替に関する考え方については、また機会を見付けて解説したい。